普通消費者的金融需求,從來沒有像今天這樣受到重視,這樣誘人過。不僅BAT、京東等互聯網巨頭為之大舉投入,創業者們也摩拳擦掌,試圖抓住移動互聯網時代消費金融的巨大機會。

繼2013年底分期樂進入年輕人分期購物領域、開啟了互聯網消費金融的創新以來,購物分期、租房分期、教育分期、裝修分期、旅遊分期……你能夠想到的每一個垂直消費需求,金融,逐漸成為一個槓桿,放大年輕人的消費需求,並且催生出大量創業公司。這將互聯網金融的戰場從支付、理財等領域,引向線上線下多元化的消費場景。

據中信證券報告,2014 年剔除汽車、房產後個人消費貸款餘額3.7 萬億元,增速為42%;互聯網消費信貸156.7 億元,增速為161%;作為互聯網消費信貸的最先爆發的分支,僅電商生態的消費信貸預計2015年、2016年、2017 年分別為134億、383.7億、787.7 億元。

如果說,2014年在分期樂的帶動下,出現愈百家大學生消費金融創業公司,那麼在2015年,更多品類的消費金融創業公司隨之成立,一些新創業公司在資本市場受到青睞,比如買單俠、斑馬王國等。這些創業公司和傳統消費金融公司相比,在獲客入口、後台大規模風控、以及運營手段上更加互聯網化,更具靈活性。我們認為,2015年已然成為互聯網消費金融元年。這不只是巨頭的戰爭,眾多垂直領域蘊藏了大量創業機會,未來的消費金融獨角獸或許由此誕生。

萬物可期

在對互聯網消費金融圖譜的梳理中,我們看到,今年以來,越來越多品類的互聯網消費金融創業公司在市場上亮相,在旅遊、裝修、教育、租房等領域上,我們都看到了一些初創公司嶄露頭角,儘管體量還不大,但已經顯示出行業帶頭效應。與此同時,多個品類仍然處在萌芽期或空白期,這意味著存在大量的創業機會。

讓我們來進行一下行業梳理。

一、大學生消費分期市場

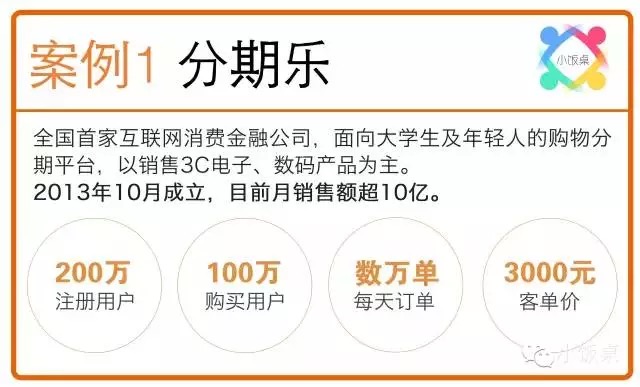

在大學生消費金融市場,目前已經是一片紅海,已經獲得巨額風險投資的前幾名聯合壟斷了整個市場,該市場的初創公司機會已經不多了。自2013年底分期樂創辦以來,由於發展迅猛,在一年之內獲得了來自險峰投資、經緯創投、DST、貝塔斯曼和京東等數家知名投資機構的多輪投資。在它的示範效應下,2014年國內出現大量大學生消費分期平台追隨者,趣分期、優分期、99分期、人人分期等,這個領域已經超過百家創業公司進行廝殺,前幾名加起來壟斷了市場絕對份額。僅行業第一分期樂就進入了全國260多個城市、2000多所高校,在大學生互聯網消費金融市場佔據了60%以上的份額。該領域已然呈現馬太效應。

二、藍領消費分期市場

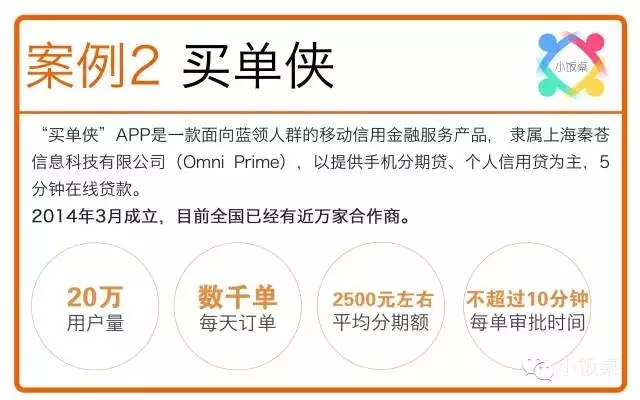

在藍領人群消費金融領域,買單俠作為先行者遙遙領先。這是前紅杉資本副總裁胡丹於2014年創立的藍領消費金融平台。目前中國的藍領群體規模在2.7億人,其中分為建築工人40%,城市藍領25%,和工廠藍領35%三大部分,主要集中在珠三角、長三角和京津滬。根據最新數據,2015年藍領平均月薪為3163元,每月藍領的薪資流水在7000-8000億左右。他們有自己的收入來源,流動性強,在城市裡的軌跡不穩定,對於新的消費數碼產品有較強的興趣。這些特性構成了該人群消費金融的特性——廣袤的大市場,購物分期業務可以讓他們的消費決策更快,但是這個人群的風控相比於大學生來說更為複雜。藍領年齡、職業、教育背景等情況離散、在人行的徵信記錄接近空白、網路行為和社交關係與學生和白領差異很大,必須要額外採集諸多自主研發的數據源並且配以獨特的反欺詐和信審模型才能奏效。在藍領消費金融領域,趕集網也推出了藍領人群消費分期業務。這個市場還遠遠沒有到飽和狀態,仍然存在著多樣化的消費金融創業空間。

三、租房消費分期市場

在租房分期領域,目前市場上有斑馬王國、會分期、樓立方、房司令等消費金融創業公司,也有京東白條和自如合作的租房分期業務。租房市場是萬億的市場,對於北上廣深等大城市的年輕人來說,一次性支付3-6個月的房租將令財務狀況較為拮据,而租房分期業務則搭建了一個租房消費的槓桿,放大了年輕人一次性支付房租的能力。據全國最大年輕白領租房分期業務平台斑馬王國透露,儘管是今年5月才開始在北京試水租房分期業務,但呈現出爆髮式增長,目前每月已有數千萬房租消費金額。

另一類是巨頭旗下的租房分期業務,比如京東與鏈家旗下的自如友家合作,推出自如白條——租戶在支付首期款之後,按月分期支付房租即可入住。和斑馬王國、會分期等租房分期創業公司不同,出於風控的考慮,京東目前僅和自如這一家租房平台合作,而斑馬王國、會分期是和多家房租中介合作,這讓風控的難度係數加大了很多。

四、裝修消費分期市場

在裝修領域,不得不提小窩金融和家分期這兩家公司,這兩家都是裝修分期業務,但是商業模式各有不同。小窩金融在獲客端是和多家裝修公司合作,客戶從裝修公司以及銀行客戶經理推薦而來,小窩金融負責確認用戶信息的真實性;而資金端則是和工商銀行深圳分行合作,用戶通過小窩貸支付首付,餘下裝修金額按照3.58%的年化利率分期還款,銀行收取手續費,風控由銀行來進行審核完成。

在具體的業務流上,當一個客戶資料審核完成確認真實后,銀行將每筆裝修貸款放到小窩金融賬上,小窩金融根據該客戶的裝修進度來放款;家分期則是通過標準化的自營裝修平台切入,家分期來制定裝修標準,提供主材電商購買,提供分期付款的金融業務。也就是說,家分期不僅僅是一家裝修分期的金融服務公司,而更像一個裝修電商O2O服務平台,分期業務是其中的一個服務模塊。

從商業模式上來說,小窩金融的打法更有機會做成一個大平台,一方面是接入各裝修公司,一方面接入各資金端(目前是工商銀行),小窩金融來進行裝修流程把控,來確保用戶信息真實性以及防止用戶和裝修公司聯合騙貸。但是這需要平台方具有極強的業務流程把控能力,能通過標準化的服務流程以及監控,了解每個工地的裝修進度,建材購買情況,有標準化的風控流程進行每個裝修節點的放款。

裝修是一個萬億的市場,而且銀行在10多年前就已推出過裝修貸款業務,但是對於傳統銀行來說,這是一個開放性風險的市場,風控體系極其複雜,多年來銀行在裝修貸款上既有業務上的渴望,在風控上卻小心翼翼。據四大行之一的某大行深圳信用卡中心總經理介紹,以深圳為例,深圳去年裝修8萬套,客單價18萬,但使用貸款分期的人不到5%。這也是銀行渴望與能夠對裝修流程進行嚴格監控的第三方平台進行合作的原因。從這個角度,我們看到了傳統銀行擁抱中間業務、參與到垂直行業業務流中的渴望與決心。也正是這個角度,我們預測,土巴兔等裝修服務平台應該推出裝修分期業務,他們對於裝修公司的把控更為熟悉。但是對於土巴兔等從業務切入的平台來說,專業金融服務,比如風控體系等,是這類平台切入金融服務需要補的功課。

五、旅行消費分期市場

在旅遊行業,我們看到了呼哧旅遊、首付游等創業公司推出了旅遊分期業務。隨著年輕人在消費觀念上的升級,預支明天的資金享受今天成為流行時尚。旅遊業務是這類新消費觀念的體現。京東旗下的京東旅遊(其中6人游等平台是旅遊服務供應商,京東提供消費分期金融服務)、愛旅行、途牛等旅遊平台也推出了旅遊分期業務。

六、教育消費分期市場

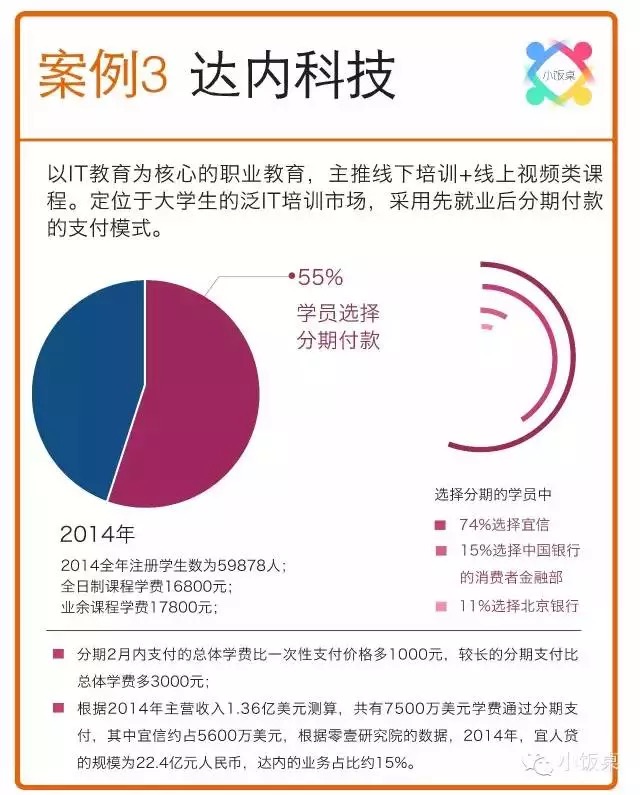

在教育領域,我們列出了蠟筆分期、學好貸等創業公司,同時也有達內科技這樣的教育培訓公司。其中,蠟筆分期和學好貸分別是國內著名的金融孵化器玖富和好貸孵化出來的創業項目,兩家的切入點類似,與各培訓學校合作獲取生源,蠟筆分期和學好貸作為教育分期平台,提供學費的分期貸款。對於教育的消費金融來說,學校的教學質量和穩定性是最大的風險因素,如果學校倒閉或者捲款走人,金融服務平台將面臨學生不還款的風險。因此,和優質的教育平台合作,是教育類的消費金融公司做好風控的第一要素。達內科技通過與宜信、銀行等金融機構合作,構建了一個教育消費分期的閉環平台。龍門金融則是面向MBA教育等進行學費分期的創業公司,是教育消費金融的一個細分垂直領域。

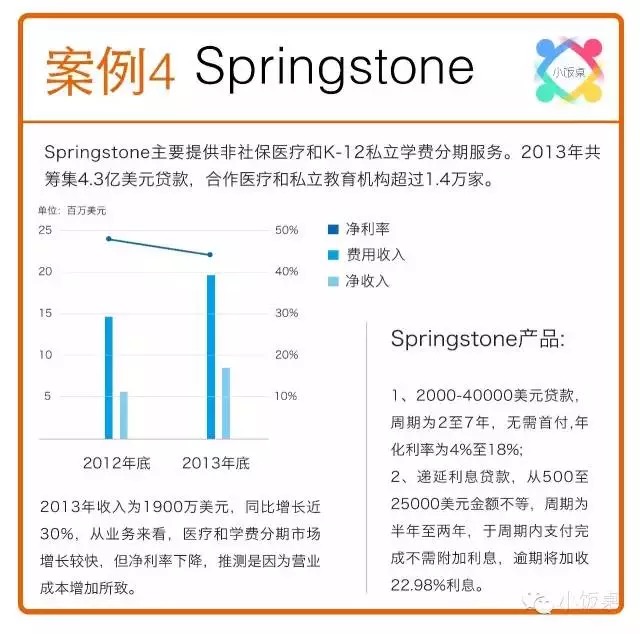

實際上,在教育領域,消費金融仍處於萌芽狀態,仍然有許多空白地帶,比如K12教育的消費金融。一方面是越來越多的私立學校創立,學費相對於義務教育來說較昂貴,對於年輕的80後父母們來說,他們願意花重金為子女提供良好的教育;另一方面,素質類教育的收費不菲,比如鋼琴、舞蹈、奧數、海外遊學等培訓,年費不菲,年輕的父母們在這上面的年支出往往過萬,消費金融能讓更多的孩子接受更好的教育。據福布斯報道,在美國,由於普通家庭通常是兩個孩子,子女讀大學的學費成為佔據家庭年收入1/3以上的支出,一些學費分期網站應運而生。

七、農業消費分期市場

在農業領域,我們看到一些合作社在購買農機以及農資商品時會採用分期貸款業務,比如可牛金融和農分期。上市公司吉峰農機和一些第三方服務公司簽署融資租賃業務,為農戶提供分期支付租金業務。後者和消費金融不一樣,但是我們能看到廣袤的農業市場也正在湧現消費金融萌芽。

當我們梳理過大學生、藍領人群,以及租房、裝修、教育、農業等領域后,還有哪些領域是互聯網消費金融的創業空白地帶?

讓我們看看國外。2014年lending club以1.4億美元收購了Springstone公司,主要提供非社保醫療和K12私立學費分期服務。服務主要面對包括生育、牙科、頭髮修復和減肥手術在內的非社保醫療和K12私立教育機構的人群。Springstone在2013年共籌集4.3億美元貸款,合作醫療和私立教育機構超過14000家。

在國內,我們看到一些私立醫院或者專科醫院與銀行合作,推出醫療分期業務。而在創業領域,還是一片空白。比如愛爾眼科、民眾眼科等眼科專科醫院和銀行合作,推出治療近視手術分期付款業務,暑期時間的用戶多為大學生。而一些高端私立醫院——成都安琪兒醫院、和睦家醫院也推出一些高端醫療服務分期付款業務,比如成都安琪兒推出了懷孕生育的分期消費業務,北京和睦家醫院與銀行合作,推出產科生產、牙齒美容和種植以及整形服務的消費分期業務。另外,在美容整形市場,同樣存在著大量的整形分期需求,這也是我們認為一個值得嘗試的創業方向。

切入點不同,挑戰各異

小飯桌對互聯網消費金融產業鏈進行了梳理,就如圖譜所展現,這個生態目前由4個大的環節組成。目前的產業結構還相對簡單扁平,隨著產業的發展成熟,今後將衍生出更多的垂直細分服務。

- 上游消費端:既是消費場景,也是消費金融的入口,這個環節有電商,比如京東、天貓分期、分期樂等,也有線下,比如國美、蘇寧、達內等傳統業務企業。

- 平台資產端:也就消費金融業務本身。這裡主要是做風控、業務服務和賬戶管理的平台。

- 下游徵信服務:貸后管理(催收),這裡主要是幫助金融公司來評估管理資產的服務公司。

- 資金端:資金端參與者主要是保險、擔保公司,以及互聯網金融平台等。

從互聯網消費金融公司的業務來看,大致的流程是各品類/人群的消費入口——個人徵信+風控業務——資金端,但是在具體的商業模式上,各家卻不盡一樣。

最大的差異化是該消費金融平台是否佔據了消費的第一入口,即用戶在購買商品時,是到互聯網消費金融公司自己的平台上直接購買;還是在合作夥伴的渠道下單,由消費金融公司來提供分期付款的金融服務。前者有分期樂、京東白條、天貓分期等公司,後者有買單俠、斑馬王國、捷信等公司。

第一類公司是能把控消費第一入口的公司,通過自己構建的相對完整的消費場景,令用戶在購買——風控——分期服務——還款形成一個完整的閉環。以分期樂為例,一個標準的業務流程是:分期樂通過校園大使分發傳單、在線推廣、口碑相傳等多種方式獲取用戶,用戶在分期樂的App或網站上下訂單,風控人員前去現場確認用戶身份等信息並且實時在線審核,若通過審批,則分期樂向京東等電商巨頭下訂單並支付貨款,電商平台發貨給分期樂的用戶,用戶的分期還款在分期樂平台上完成。也就是說,用戶的第一入口是在分期樂這裡。

第二類公司則是和渠道夥伴建立合作關係,用戶消費的第一入口是通過渠道夥伴而來,消費金融公司和渠道夥伴根據每個用戶的消費金額進行分佣或者按每個購買用戶進行定額結算。這種模式往往在一些垂直行業或者垂直人群中比較常見。,以買單俠為例,一個標準的業務流程是:買單俠和近萬家3C數碼手機連鎖店建立合作關係,主打藍領消費人群,當用戶在手機店消費時,店員會給那些希望購買更貴手機的用戶推薦買單俠的服務,通過買單俠的服務,提升年輕藍領們的購買力。對於每個獲取的用戶成本,買單俠是通過隨機紅包、返佣等形式給合作的手機店主及員工。買單俠的業務收入則來自於用戶因為分期購買而產生的服務費。

類似的還有面向年輕白領用戶提供租房分期的斑馬王國,他們和多個城市的租房中介進行合作,斑馬王國對於每個獲取的用戶,向中介返佣,而斑馬王國幫助租客一次性向房東支付一段時間的大額租金,租客向斑馬王國進行分期還款,斑馬王國收取服務費。

第三類公司也比較常見,他們通常是通過自有的銷售或服務業務發現用戶有消費分期的需求,於是開展消費金融服務,這類服務是公司的一個業務模塊,而在金融端的業務,則是與金融類專業的夥伴進行合作。以達內科技為例,這家公司主要開展以IT教育為核心的職業教育,定位於大學生的泛IT培訓市場,採用先就業後分期付款的支付模式。其中55%的學員選擇分期付款。2月內支付的總體學費比一次性支付價格多出1000元,較長的分期支付比總體學費多3000元。在達內選擇分期的學員中,74%選擇宜信,15%選擇中國銀行的消費者金融部,11%選擇北京銀行,2015年引入人人貸來完成學生貸款的支付。對於達內科技來說,他們提供的是教育培訓服務,通過分期的槓桿提升了學生們的購買力,但是金融類的業務,比如風控、審核等專業性的業務,則是宜信或者中國銀行等專業金融機構來進行的。

這三類公司中,自建消費入口的互聯網消費金融公司在用戶獲取、用戶黏度和重複消費上更有優勢,但發展的難度在於如何提供豐富的SKU,構建多樣化的消費場景,令用戶沉浸其中。分期樂通過和京東等巨頭合作解決了多樣化SKU的瓶頸,團隊將精力聚焦在用戶體驗和專業化的金融服務上;第二類公司通過渠道夥伴,可以在短期內獲得規模效應,比如買單俠和近萬家數碼手機連鎖店建立合作關係,日訂單已達到數千單,但是這類商業模式面對的挑戰是如何用更極致的用戶體驗建立消費金融品牌,提升用戶的認知,以及如何管理渠道夥伴,平衡雙方的利益分配機制;第三類公司往往和第二類公司業務上可以形成互補,他們主營的業務是從銷售或服務業務切入,儘管涉足消費金融業務,但是由於自身在金融服務上的經驗欠缺,和金融類合作夥伴的合作,往往會拉低利潤。這類公司儘管有第一消費入口,但面臨的挑戰是,如何建立自身的風控能力和催收能力,建立起自己的專業化的金融服務體系。

資金供應鏈決定競爭壁壘

對於互聯網消費金融公司來說,當每個垂直領域出現一個具有標杆性的創業者時,短期內總是會有一批模仿者尾隨進入。那麼,這個行業的壁壘在哪裡?

小飯桌創業調研部認為,和電商等純粹消費場景的公司不同,互聯網消費金融公司要真正把關的是資金的供應鏈。因此,該領域的競爭壁壘在於:

- 低成本、規模化、穩定的資金端供給;

- 大規模的互聯網風控處理能力;

- 極致的用戶體驗。

在圖譜上,我們看到左邊有大量的資金端公司,它們呈現出各個類型,從P2P貸款網站、銀行到理財平台、保險公司等,每種類型以及每家平台的資金成本都不一樣。費率最低的是銀行體系,但是這也是風控最嚴格的體系,通常年利率+服務費在7%左右,這是資金成本最優的渠道。但往往因為嚴格的風控審核制度,大量輕資產的互聯網消費金融公司難以從銀行獲得低成本資金。但是,最近小飯桌創業調研部走訪了幾位主流銀行的城市分行行長后,了解到銀行同樣在為中間業務的發展而感到焦慮,他們需要低風險的零售通道來擴大中間業務的規模。傳統銀行和新興的互聯網消費金融的中間,隔著風控理念的不一樣,但這兩方都急切地需要彼此的互補和融合。相信在不久的未來,銀行體系的資金端會批量化地為一批具有較強風控能力、且合規的互聯網消費金融平台授信。

保險公司也是相對較低成本的一個資金端供給方。比如領先的金融保險創新平台眾安保險,針對互聯網消費金融平台推出了信用保險產品,並且有長期合作的P2P平台,能給到互聯網消費金融公司的「費+保」的打包資金成本大約在9%-10%。這也是相對便宜的資金成本。

為了不受制於第三方的資金端供給,一些互聯網消費金融公司搭建了自己的P2P理財平台。比如分期樂搭建了桔子理財,趣分期孵化了理財端創業公司金蛋理財,它們都在構建自己的資金供給能力,以自營的資金通道+第三方P2P合作等模式,來解決下游爆發的消費分期需求。

大規模的併發互聯網在線審核風控能力,是互聯網消費金融公司的核心競爭力之一。對於金融業來說,風控能力是尤為重要的核心競爭力。而相比於傳統金融業,新型的互聯網消費金融公司往往業務在全國各地,並且將同時處理大規模爆發的訂單審核需求。這裡的訂單審核並不是電商中的訂單處理,而是作為申請購物分期服務而提交的用戶資料風控審核。在創業早期,用戶申請的訂單數量少,往往手動處理就能進行審批,而當業務爆發性增長后,大規模的在線風控併發處理能力就尤為重要了,這是提升整個業務體系的關鍵點。比如分期樂每天數萬筆的交易,靠人工根本難以完成用戶的風控審核,系統具備批量化處理能力。據肖文傑透露,每到寒暑假,分期樂就開始升級風控系統。

還有一個壁壘是極致的用戶體驗。這裡面包含用戶對於發貨或者服務的口碑、放款的及時性等。在一個同質化較高的市場上,品牌和服務口碑,是在用戶心中形成差異化的要素。

來源:微信公眾號:小飯桌(xfz008)

原文名稱為《一文讀懂2015年互聯網消費金融圖譜》