陸金所退出的傳聞愈演愈烈,這一現象背後的原因很是值得思考,比如退出為真的話,理由是什麼;會對平安造成多大損失;網貸行業的未來如何……

市場龍頭,名頭大,責任也大。市場情緒樂觀時,龍頭是探路先鋒,決定著行業空間與邊界;市場情緒悲觀時,龍頭則是庇蔭所,所謂天塌了,個子高的頂著,龍頭在,信心就在。

在網貸行業,陸金所是第一龍頭,是風向標,也是擎天柱。行業本已風雨飄搖,若陸金所也撤了,網貸行業還撐得住么?

假如要退,真正理由是什麼?

面對退出傳聞,陸金所(陸金所控股有限公司)並未正面回應,只側面道「旗下陸金服(上海陸金所互聯網金融信息服務有限公司,簡稱陸金服,作者注)P2P業務正積極響應和配合監管「三降」要求,現有產品與客戶權益不受影響。」

假如要退,有何理由呢?

內部貢獻大小不是理由,蚊子腿也是肉;

網貸負面輿情多發,擋不住陸金服的腳步,從歷史上看,即便出現過債轉風波,出借人對陸金服務、的信心從未更改;

至於備案前景渺茫,於陸金服更不是問題,只要還有備案,哪怕最終只有兩家,陸金服必占其一。

在我看來,最大的理由可能在戰略層面,即對平安集團而言,網貸業務失去了牌照協同價值,或者說,即便獲得備案,也只是一塊毫無差異性的牌照罷了。

把網貸一分為二,一端是放貸,對應放貸牌照;一端是投資,對應資管牌照。平安集團是全牌照機構,哪個都不缺。就拿投資端來看,除銀行和保險牌照外,平安旗下還有平安信託、平安證券、平安資產管理、平安大華基金以及平安融資租賃等牌照可做投資業務。

從牌照差異性上看,P2P的優勢在於輕資產運營,定位於純粹的信息中介,不消耗資本金。如截止2018年末,陸金服的註冊資本只有1億元,所有者權益也只有1.075億元,卻可管理千億規模。相比之下,其他的資管牌照,太消耗資本金了。

所以,儘管P2P問世以來爭議不斷,但平安還是一頭扎進去,並長期保持第一名。現在之所以傳出退出的消息,應該與P2P不再是不消耗資本金的純粹信息中介有關。

2019年4月份,財新披露了一份備案文件,從中不難看出監管對於網貸行業有了新的管理思路,如開始對網貸平台提出註冊資本金、一般風險準備金和出借人風險補償金等要求:

註冊資本,區域P2P不低於5000萬元,全國性P2P不低於5億元;

一般風險準備金,區域P2P按撮合餘額的1%提取,全國P2P按照3%提取;

出借人風險補償金,區域P2P按借款項目金額的3%提取,全國P2P按6%提取。

照此標準看,千億餘額,需要計提風險準備金30億、出借人風險補償金60億,合計90億元。

這90億資金給到銀行,一樣可以做到千億規模,做P2P還有什麼額外價值呢?退出算了。

撤出網貸,於平安「損傷」幾何

從業務層面看,撤出網貸,於平安集團影響幾何呢?分別看一下:

營收價值幾何?

從資金端看,網貸是資管業務的分支。2018年末,陸金服平台借貸餘額1097億元,在網貸行業佔比14%,在平安集團內部,僅占平安資管總規模的3.8%。

2018年,陸金服全年實現營收30億元,實現凈利潤0.11億元,在平安金融科技與醫療科技板塊佔比0.14%,在集團層面佔比僅為萬分之0.9,低到可忽略不計。

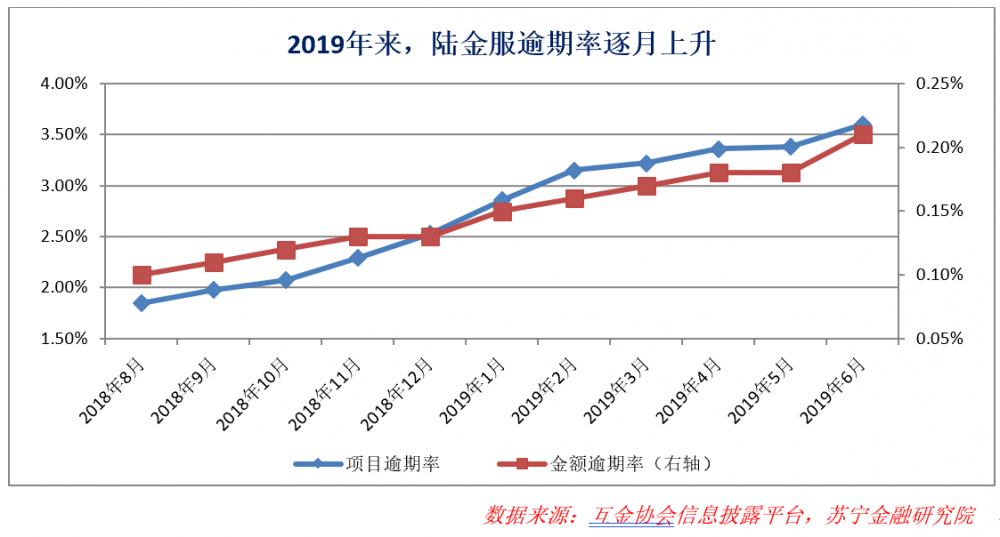

從逾期率數據看,2019年6月末,陸金服項目逾期率3.6%,金額逾期率0.21%,逐月遞增,會進一步削弱其營收貢獻。

流量價值幾何?

2018年末,平安集團核心金融業務個人客戶數(持有平安集團旗下核心金融公司有效金融產品的個人客戶,非註冊用戶概念)1.84億,全年新增超過四千萬,其中超過三分之一來自五大生態圈(金融服務、醫療健康、汽車服務、房產服務、智慧城市)的互聯網用戶。

同期,平安集團金融科技與醫療科技公司(即集團層面扣除核心金融公司板塊)互聯網用戶數(此處指註冊用戶)4.77億,同比增長24.5%。

與之相比,2018年陸金服累計新增出借人不足24萬,在千萬級、億級用戶群中,亦可忽略不計。

於陸金所控股戰略價值幾何?

2018年,陸金所控股完成C輪融資,投后估值394億美元。網貸是陸金所控股的核心單元之一,退出網貸,對陸金所控股估值甚至以後的上市進程,有沒有實質性影響呢?

2018年末,陸金所控股活躍投資用戶超過1100萬,而陸金服累計出借人數僅為84萬,佔比7.6%;資產管理規模3694億元,其中網貸板塊1097億元,佔比30%。

從佔比看,有一定分量。但歸根結底,退出網貸,只是資金端從C端出借人轉向機構資金,資產端的146萬借款人(2019年6月末數據)不受影響,千億規模也不受影響,受影響的只是65萬有餘額的出借人(2019年6月末數據)。

而這65萬出借人,不投網貸,還可投陸金所其他資管產品,未必都會流失。截止2019年6月,陸金服累計人均出借金額37.64萬元,已經高於很多私募產品的起購門檻,轉化難度並不大。

所以,退出網貸,於陸金所控股的價值並無實質影響。

網貸行業,還有未來么?

有時我們評價一個人,在一個圈子裡是大神級的黃金聖鬥士,放到另一個圈子連青銅都不算。反過來亦然,對於陸金服,在平安集團內部只是小弟中的小弟——排不上號;而若放在網貸行業,則是絕對一哥(可見網貸行業在金融體系內,其影響實在微乎其微)。

在網貸行業,陸金服是無可爭議的霸主,多年來穩穩噹噹,無論行業風雨變遷,我自獨立鰲頭、巋然不動。

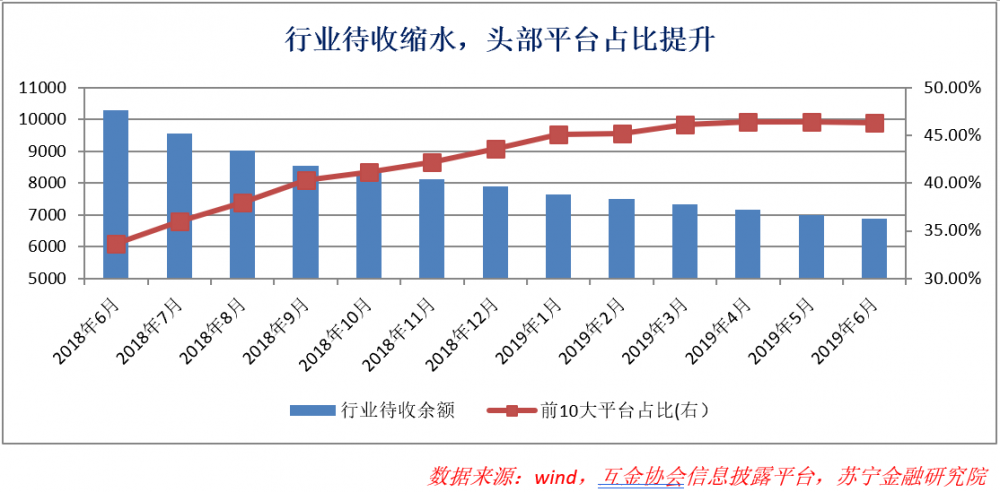

當前,網貸行業在持續縮水,集中度繼續提升,十大頭部平台待收佔比超過46%,頭部平台的影響愈來愈大。2019年6月末,陸金服借貸餘額984億元,行業佔比14.32%。

當陸金服退出的消息傳來,不少人得出結論:網貸要玩完了。其實,怎麼會玩完呢?玩完后大家去哪兒呢?

陸金服一轉身,投入到平安集團的汪洋大海,其他的P2P轉身後,只能做做助貸,有什麼值得期待的呢?畢竟,備案后的P2P可以兼做助貸,但純粹的助貸平台再也無法涉足P2P。

所以,除非政策層面有一刀切的要求,否則於頭部網貸平台而言,最優的選擇還是等待備案,轉型助貸,只是一條退路,不得已時的備選。

頭部平台等待備案,備案卻遲遲不來。

近日召開的網路借貸風險專項整治工作座談會,仍在強調專項整治,並未透露任何備案的信號,會議提出:

「(2019年)三季度整治工作將繼續嚴格落實「三降」要求,加大良性退出力度。四季度將逐一對在線運營機構進行分類管理。專項整治工作按照「成熟一家、納入一家」的原則,將整改基本合格機構納入監管試點。」

有人糾結怎麼隻字不提「備案」,反而提什麼「監管試點」。畢竟,備案更像一張合格證,是受認可的牌照;試點則更像監管沙盒裡運行的實驗,隨時可被收回。

誠然,試點不像備案讓人踏實,但試點的終點依舊是備案。於機構個體,或許有不確定性——試點之後未必能備案;於行業,則沒有不確定性——總會有通過備案的機構。

某種意義上,監管鼓勵P2P機構向小貸公司、消費金融公司和助貸機構轉型,加速推動平台清退,也是在為最終備案留出餘地和空間。

就現階段來看,備案試點與平台清退交叉重疊、互相影響,備案試點名單的推出會加速市場分化,如引發出借人資金搬家等,對不在名單上的平台帶來較大經營壓力。穩妥起見,名單不著急出,平台有序清退才是第一順位工作,當多數不合格平台平穩退出后,網貸備案試點自然水到渠成。

在加速整頓清理的同時,不再提備案試點,反倒有助於淡化公眾對備案的預期,尤其是對備案具體節點的期待,為後續的政策安排提供了更多彈性空間。

只要備案還在,行業就有未來。

行業需要預期引導

網貸、網貸,耐心等待。可耐心也在被消耗。

6月份以來,網貸行業頻現壞消息,陸續有龍頭平台,要麼出問題,要麼主動退出,不斷強化市場焦慮情緒。這個時候,市場需要明確的預期引導。

比如,陸金所退出P2P一事,究竟是企業自身戰略定位的變化,還是代錶行業層面的整體風向標?市場中需要更權威的說法。接下來,市場會高度關注龍頭的動向,如果仍有龍頭退出,不免會有猜測:真的還有備案嗎?

不過,無論如何,對於最後的結果,都不能太樂觀。

金融機構間的分化是大趨勢,在行業激烈競爭和防風險壓力下,連個別區域性銀行都難逃併購或清退的命運,整體實力偏弱的網貸行業,最終即便有備案,獲得備案的平台數量也不可能多。

最後,於出借人而言,倒不必過度憂慮。頭部平台的主動退出,不會影響資金安全。此外,在強監管的環境下,無論行業前景如何,出借人資金安全保障都是優先順序最高的工作。

#專欄作家#

薛洪言,公眾號:洪言微語,人人都是產品經理專欄作家。蘇寧金融研究院院長助理、碩士生導師,關注互聯網金融、金融科技與銀行轉型領域。

本文原創發佈於人人都是產品經理,未經許可,禁止轉載。

題圖來自Unsplash,基於CC0協議。