在恐慌之前先看看數據吧。

我聽說人們都在擔心我們是不是處在一個初創公司泡沫之中。這個泡沫與 2000 年的網路泡沫一樣糟糕嗎?或者可能還要更糟?我覺得我們可以看看現有數據分析一下,而不是僅僅憑藉個人主觀臆測。所以我讓我們谷歌風投公司的工程團隊挖掘泡沫相關問題,讓數據說話。在這篇文章中,我將分享我獲得的東西。

在上世紀九十年代末,風險投資家對互聯網十分狂熱。大量資金湧入了許多日後嚴重失敗的公司,許多人損失了很多錢。

快進到 2015 年,如果你讀過諸如 Uber(這是我們投資的一個公司)、Airbnb 和 Dropbox 獲得數十億美元估值這種新聞頭條,很容易知道為什麼這麼多人感到坐立不安。現在人們對新平台和新經濟模式的非理性狂熱跟 1999 年的時候一樣嗎?或者有所不同?這件事有兩面。

不支持泡沫的數據

儘管數據表明風險投資越來越多,但是也表現出了與網路泡沫的四個核心差異。

1.公司上市速度更慢

在 2000 年的泡沫中,許多公司在未產生收入前匆匆上市。今天,公司要花更多時間才會到 IPO 階段:

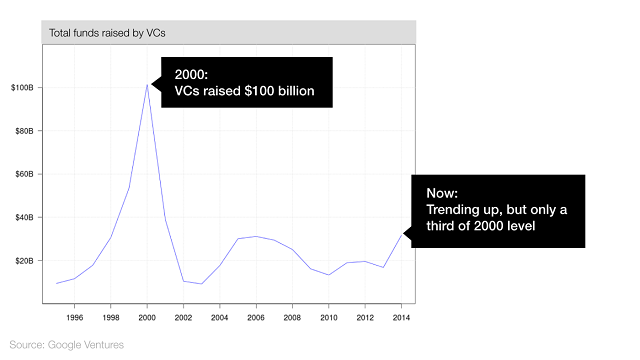

2.企業融資數額遠低於 2000 年的峰值

2000 年時,資金湧入風險資本,風投機構將這些資金投資了許多不怎麼優秀的公司,導致了許多嚴重的失敗。現在風投機構融資正在增加,但是仍遠遠低於 2000 年的水平:

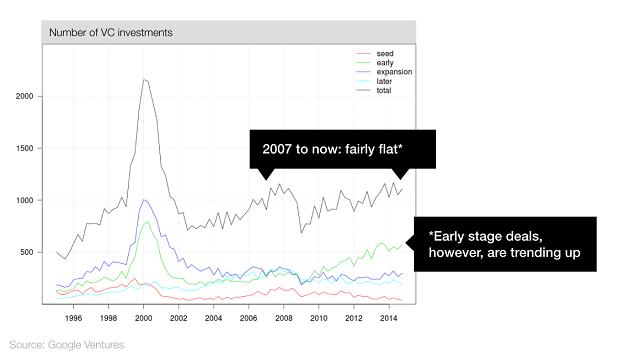

3.總投資數未有明顯增長

2000 年,風投機構創造了投資數量紀錄,2000 年一年就超過了 2000 次。與今天相比怎麼樣呢?事實上從 2007 年以來,每年的投資數量沒有什麼增長。這表明風頭們仍會對投資做出選擇:

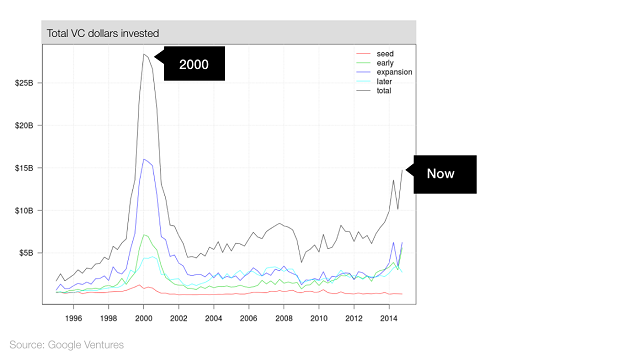

4.風投機構投資額增加了,但是只有 2000 年峰值的一半

2013 年和 2014 年風投機構投資飆升,但是仍然遠低於網路泡沫時期的水平:

2000 年泡沫期間,更多的資金導致了更多的投資。但是現在雖然風投機構投資增加了,但是交易數卻沒有增加。這是怎麼回事兒呢?正如我們所見,投資者將資金投入到相對較少數量的大型交易上了。

支持泡沫的數據

我們的數據分析顯示的並不都是好消息。下面的六點可能是下一個科技泡沫的危險跡象。

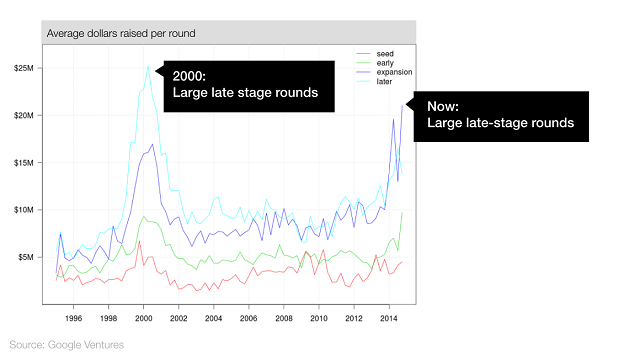

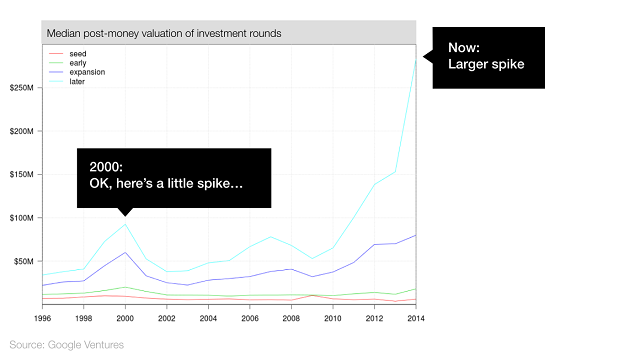

1.投資者現在在後期幾輪融資投資更多

如果你認為後期融資正在取代 IPO,那麼這可能不是一個危險跡象。不過這與 2000 年的泡沫時期有點相似:

2.私人公司的估值正在上升

直到現在,我們的數據顯示現在的環境比 2000 年溫和很多。但是現在的估值卻沒有這麼溫和:

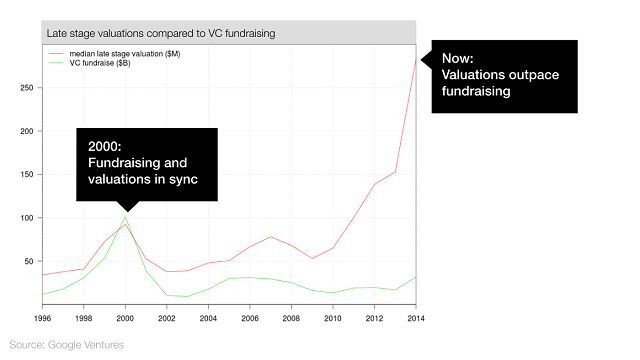

3.估值增加速度比融資速度快

這是另一個讓人擔心的圖表:

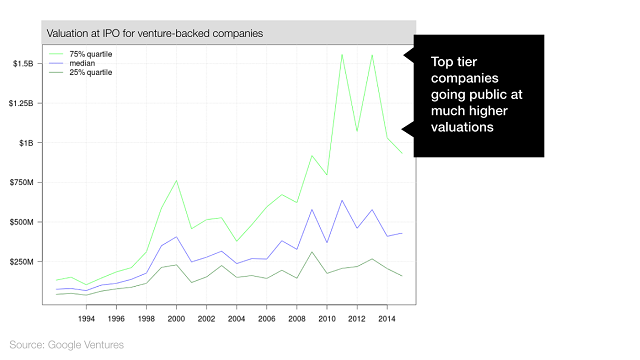

4.高端的 IPO 估值大增

IPO 估值有所增加,但是最成功的公司上市的估值更高(或許他們只是等得更久)。

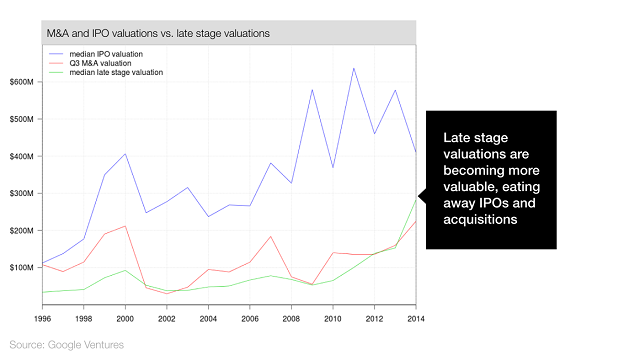

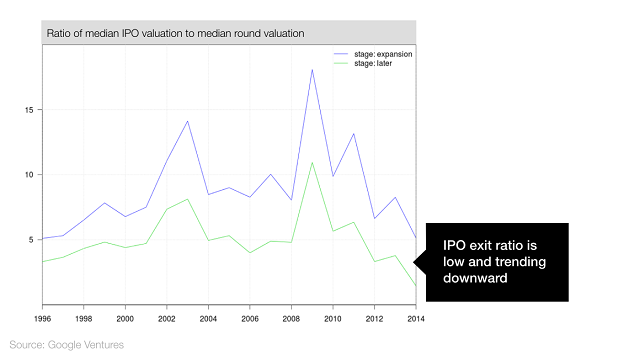

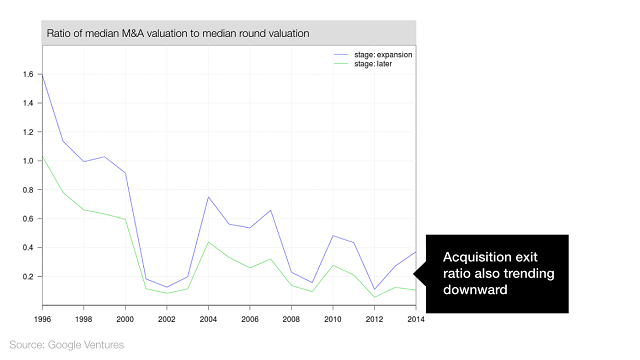

5.後期融資取代退出

後期估值和收購價格都在上升。同時 IPO 估值下降。事實上後期融資和收購正在取代 IPO。

數據表明 IPO 估值增長不如後期私人公司估值增速快。事實上,如果我們觀察 IPO 估值與後期估值的比率,可以看到自 2009 年以來,這個比率一直在下降。這表明後期投資者可能期待比過去更低的回報。

觀察這些數據,只有一件事很清楚,那就是 2015 年明顯不同於 2000 年。一些差異讓人們放心,但是也有讓人擔心的差異。

數據清楚地表明後期融資在增加,但是有很多解讀的方式。一個假設是來自風投和私募基金豐富的後期融資導致公司保持私人身份,而不是上市或者被收購。另一個假設是技術讓公司成長更快,後期融資能滿足這些年輕但是大型的初創公司。

底線?如果有泡沫,那麼這也是另一種泡沫。這樣說是有道理的,因為市場和技術格局在過去的 15 年已經發生了巨大的變化。

當然,還是有公司會失敗,隨著今天的高估值和隨之而來的關注,這些失敗會顯得更加嚴重,更加引人注目。但是這不意味著天要塌下來了。當這些高估值公司中有公司不可避免的失敗的時候,我們得深呼吸一口放鬆一下,然後問自己這是正常的還是不正常的。或許我們在恐慌之前應該先看看數據。

來源:Medium